En UGT Comunicaciones somos de la opinión de que para saber a dónde queremos ir, tenemos que conocer de dónde venimos. Nuestro Sector es un hervidero constante de cambios y novedades, que toman su máximo exponente en el negocio móvil.

Por ello, queremos hacer un breve análisis de cómo ha cambiado el Negocio Móvil en los últimos años, tomando como punto de partida el surgimiento de los OMV en 2006.

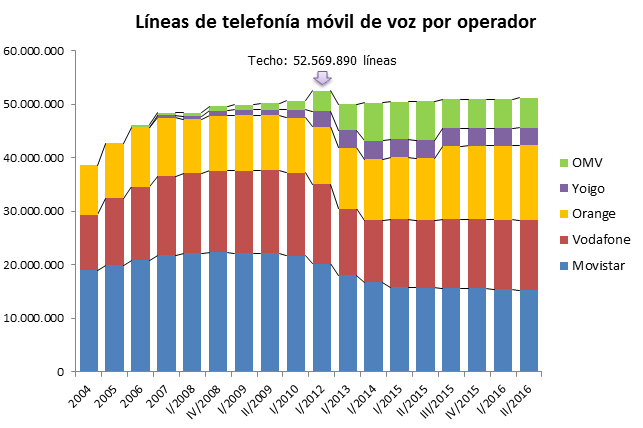

La primera conclusión es que otros tiempos fueron, claramente, mejores. Sin ir más lejos, el parque total de líneas tocó techo a inicios de 2012, con 52,70 millones de líneas, cota que nunca ha vuelto a recuperar, situándose ahora en los 51,17 millones.

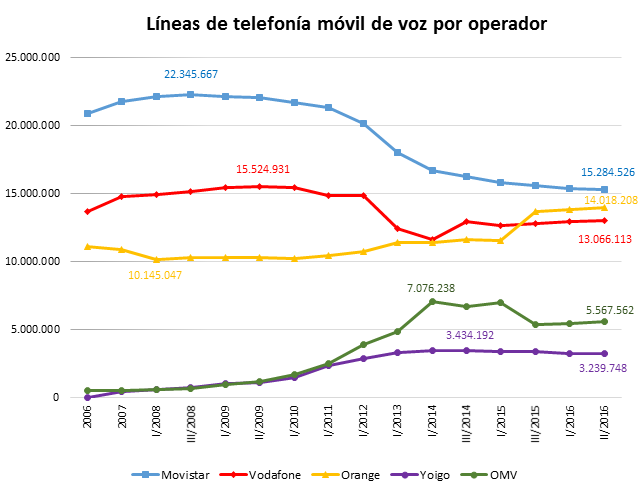

En un contexto de tendencia al alta entre 2006 y 2012, y su reversión a la baja entre 2012 y 2016, el comportamiento de los operadores es sumamente dispar. Es evidente que la aparición de las OMV, sobre todo, y de Yoigo como cuarto operador, mermó desde un inicio la cuota de los tres principales operadores –Movistar, Orange y Vodafone-, siendo Movistar la que se ha llevado la peor parte, ya que desde su máximo del 3T de 2008 no ha dejado de perder líneas, hasta acumular 7 millones menos. Vodafone, que alcanzó su tope en el 2T de 2009, también ha sufrido una tendencia decreciente, incluso con la compra de ONO por medio –computada por la CNMC en el 3T de 2015-, que se salda con 1,5 millones de líneas menos.

El lado opuesto, los “vencedores” son, principalmente, Orange y los OMV, con un discreto Yoigo:

Orange ha sido el único de los tres grandes en lograr un crecimiento neto y sostenido, compra de Jazztel incluida, que también se computa en el tercer trimestre de 2015. La recuperación que inicia en 2011 es muy loable y cuando se le añade la adquisición de Jazztel, le permite dar el “sorpasso” a Vodafone[1], un hecho inconcebible hace solo 5 años, cuando Vodafone le sacaba 4,5 millones de clientes. Orange ha logrado ganar 3 millones de clientes desde que toca suelo en 2008.

Las OMV, el revulsivo competitivo introducido en 2006 por la desaparecida CMT, han pasado de ser unos desconocidos a alcanzar la astronómica cifra de 7 millones de clientes en 2014. La pérdida de las líneas de Jazztel y ONO le hizo decaer ostensiblemente, aunque muestran claros síntomas de recuperación en el último año.

Finalmente, Yoigo, el pretendido outsider, prometió mucho y se ha quedado en poco. Desde 2014 muestra una tendencia descendente que no parece rectificar con sus cambios tarifarios, hasta el punto de ver peligrar los 3,2 millones de clientes.

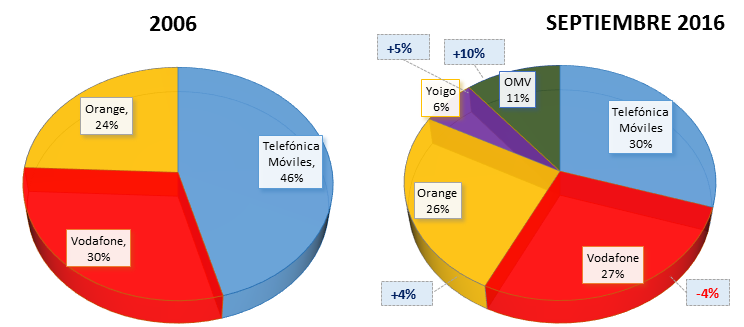

Estos desarrollos han reconfigurado las cuotas de mercado hasta casi darles la vuelta. Resumido de forma muy simple, podríamos decir que el 15% de cuota perdida por Movistar ha sido repartida por dos competidores inexistentes en 2006: OMV y Yoigo (con un 10 y un 5%, respectivamente), mientras Vodafone y Orange se han intercambiado un 4% del parque total:

Este profundo cambio de papeles y porcentajes pivota, básicamente, sobre dos ejes: el impacto que la crisis financiera y económica que comienza en EEUU en 2007 y en la “guerra de precios” que rige el sector nacional desde 2008.

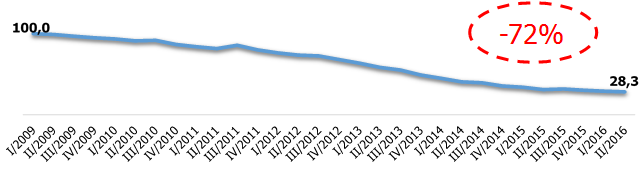

Sobre la competencia sobre precios que preside este negocio hemos hablando en infinidad de veces, pero ello no quita para señalar la profundidad que ha alcanzado. Así, desde que la CNMC comenzó a registrar el denominado “índice de precios de telefonía móvil”, éste no ha hecho más que bajar y bajar, hasta acumular un descenso de nada más y nada menos que un 72%:

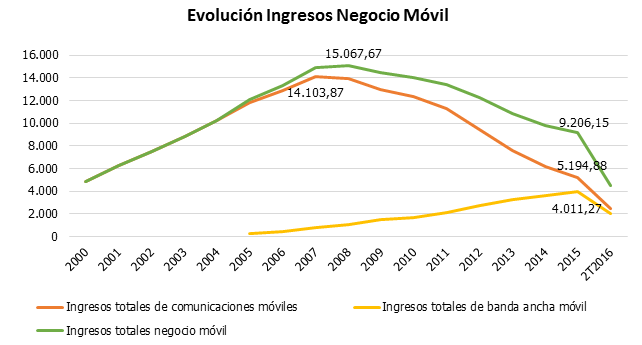

Como cabe esperar, un descenso tan acusado en el número de clientes y en las tarifas redunda en una sobresaliente minoración de los ingresos. Desde 2008, cuando se alcanzó el máximo de recaudación – 15.000 millones- a 2016, se han evaporado 6.000 millones en ingresos globales:

La losa han sido los ingresos por voz y SMS, que han declinado hasta casi 1/3 de los facturados en 2007; pérdida que los ingresos por datos y por banda ancha móvil no han sido incapaces de mitigan al completo.

De hecho, aun a pesar de que el parque de líneas de voz asociadas a una línea de datos no ha hecho más que crecer, pasando de 22,25 millones en 2012 a 38,5 en el 2T2016, los ingresos por datos aún distan de superar a los ingresos por voz y SMS.

Y precisamente es el los SMS en donde se aprecia cuanto ha cambiado este negocio en muy pocos años: de presentar una parte fundamental de la facturación, debido al archiconocido impacto de la mensajería instantánea tipo Whatsapp, ha perdido el ¡91%! del total facturado en 2008:

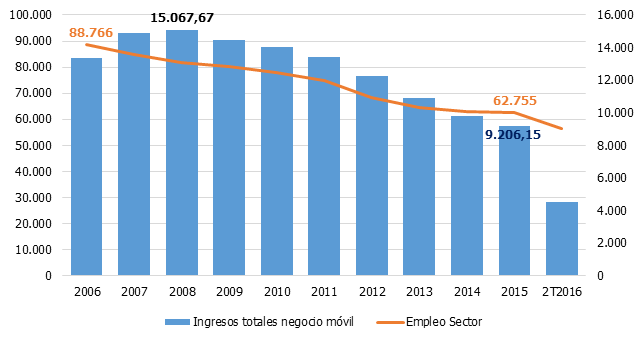

Finalmente, está la cuestión del empleo. Aunque los datos que proporciona la CNMC dificultan los análisis, ya que no segrega los datos del negocio fijo del móvil de Movistar ni tampoco presentan estadísticas para individualizadas para Jazztel, los paralelismos entre descenso de ingresos y destrucción de empleo son incuestionables.

Si se observa la siguiente gráfica, donde combinamos empleo e ingresos, el paralelismo visual se confirma con cifras: si los ingresos descendieron entre 2006 y 2015 un 31%, el empleo descendió, en el mismo periodo, un 29,3%:

En conclusión, las malas actuaciones de reguladores, legisladores y políticos han tenido como resultado una inmerecida devaluación del negocio móvil en nuestro país en términos de empleo y riqueza, pero curiosamente, no en inversión[2].

Por todo lo antedicho, UGT Comunicaciones insiste en que nuestro Sector en general, y el negocio móvil en particular, deben recibir un vuelco normativo que les haga virar hacia una competencia real en infraestructuras, dejando atrás la competencia sobre precios, impulsando así la creación de empleo de calidad en nuestro Sector y nueva riqueza para el país.

[1] http://ugtcomunicaciones.es/wordpress/noticia/movistar-y-vodafone-pierden-10-millones-de-clientes-desde-el-inicio-de-la-crisis-id-47838.htm

[2] http://ugtcomunicaciones.es/wordpress/noticia/las-telecos-las-empresas-que-mas-invierten-id-55534.htm