Hoy se han publicado los resultados de Telefónica, que reflejan una ganancia de 2.369 millones de euros y una reducción del 1,2 % de la deuda. El análisis de las cifras aportadas permite establecer unas previsiones optimistas, a pesar de los problemas, sobre la evolución y posicionamiento de la empresa en el mercado presente y futuro.

Desde el punto de vista laboral, destaca el impacto que la provisión de fondos para el PSI, prorrogado al 2018, ha tenido sobre los resultados (856 millones de euros provisionados) proporcionando sin embargo un descenso del 10,7 % interanual de los costes de personal.

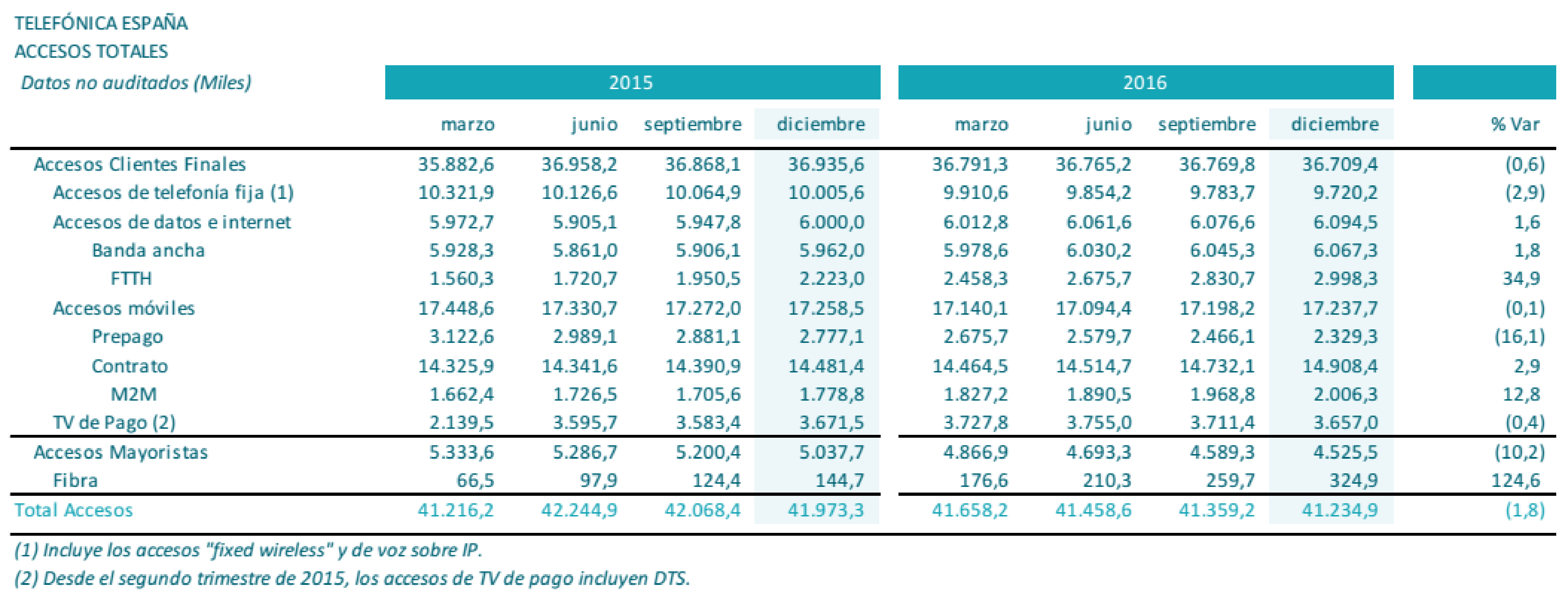

Las principales magnitudes son:

“Los resultados de Telefónica España muestran una mejora significativa en 2016 y la recuperación de un perfil de crecimiento rentable y sostenible, apoyado en una infraestructura diferencial líder en Europa, que permite incrementar la penetración de servicios de alto valor adaptándose a las necesidades crecientes de los clientes.

En el conjunto del año, los ingresos de servicio vuelven a crecer (+1,1% interanual) y al mismo tiempo, la gestión de costes y la generación de ahorros derivada de la simplificación se traducen en un crecimiento interanual del OIBDA (+2,2%) y de la generación de caja (+1,8%) excluyendo impactos.

En el último trimestre de 2016 se observa además, una mejora secuencial en el crecimiento interanual de los ingresos de servicio (+1,9%; +1,2 p.p. frente al trimestre anterior) y del OIBDA (+2,6%; +0,8 p.p. frente al tercer trimestre).

La inversión, enfocada en fortalecer un posicionamiento competitivo diferencial en calidad, continúa impulsando la actividad comercial y la migración de clientes hacia productos de mayor valor. Así, la ganancia neta anual de contrato móvil crece un 82% frente a 2015, la de banda ancha un 39% (penetración de fibra ultrarrápida +8 p.p. hasta el 34%) y en telefonía fija la pérdida neta se reduce un 35%.

Es importante destacar que los resultados del cuarto trimestre de 2016 están impactados por la provisión extraordinaria de 856 millones de euros, contabilizada en el trimestre y asociada principalmente a la prórroga hasta el 2018 del plan voluntario de suspensión de empleo, que generará un impacto positivo en la generación de caja desde 2018 y un ahorro anual promedio en gastos directos de aproximadamente 100 millones de euros a partir de 2019. Dichos ahorros son adicionales a los derivados del plan 2016-2017.

Por otra parte, dentro de la estrategia de “Más por Más”, la Compañía continúa evolucionando la oferta convergente y adaptándola a la demanda incremental de los clientes, destacando con posterioridad al cierre del ejercicio: i) el incremento de los datos incluidos en todas las líneas móviles en los paquetes de “Fusión+2” y “Fusión+4” desde 3GB a 8GB; ii) el incremento de los datos en la líneas móviles incluidas en el paquete de referencia “Fusión+” desde 3GB a 8GB y la inclusión de una segunda línea móvil gratis con llamadas a 0 céntimos y 200MB para nuevos clientes; y iii) el lanzamiento del nuevo paquete “Fusión+2 Ficción” ofreciendo todo el contenido premium de cine y series, adicional a los 8 partidos de Liga y a la Liga de Campeones en la modalidad de 300 Mb. Todos estos cambios han supuesto la modificación de las tarifas asociadas.

Asimismo, se ha renovado el portfolio sólo móvil incrementando los datos móviles incluidos (x2 en la tarifa de entrada, y x4 en las tarifas de mayor valor).

“Movistar Fusión” residencial totaliza 4,3 millones de clientes (+5% interanual) y 2,5 millones de líneas móviles adicionales (+26% interanual), y registra una ganancia neta trimestral (47 mil), que continúa impulsando la penetración de clientes convergentes de “Fusión” sobre el total de clientes residenciales: 83% en banda ancha (+3 p.p. interanual), 80% en TV (+10 p.p. interanual) y 73% en contrato móvil (+6 p.p. interanual).

Adicionalmente, la apuesta por la calidad impulsa la penetración de los servicios de mayor valor en la base convergente. Así, un 37% de los clientes de Fusión disfruta de fibra ultrarrápida (+8 p.p. interanual) y un 68% de TV de pago (+5 p.p. interanual). Por otra parte continúa mejorando el porcentaje de las altas de Fusión que corresponden a clientes totalmente nuevos (58% en el trimestre; +6 p.p. interanual).

El ARPU trimestral de “Fusión” se sitúa en 81,6 euros, un 12% más interanualmente, impulsado por la renovación del portfolio y la actualización de tarifas, así como por la continua mejora del mix de valor de los clientes.

El churn sigue reflejando la mayor fidelidad de los clientes con múltiples servicios empaquetados y se sitúa en el 1,4% en el trimestre (+0,2 p.p. interanual).

Los accesos de telefonía fija minorista (-3% interanual) registran una pérdida neta trimestral de 63 mil accesos y de 285 mil en el conjunto del año, lo que supone una mejora del 35% frente a 2015, mientras el churn permanece estable interanualmente.

Los accesos minoristas de banda ancha crecen un 2% interanual, con una ganancia neta trimestral de 22 mil (105 mil en 2016) y un nivel de churn relativamente estable (1,5% en el trimestre, +0,1 p.p. interanual).

Los accesos de fibra alcanzan 3,0 millones, un 35% más que en diciembre 2015, con una aceleración de la ganancia neta trimestral hasta 168 mil accesos, y ya representan prácticamente la mitad de la planta de banda ancha (49%; +12 p.p. interanual).

Los cambios implementados en el portfolio de “Movistar Fusión+” siguen promoviendo la contratación de fibra ultrarrápida. De este modo, un 79% de los nuevos clientes de fibra en el trimestre optó por accesos de 100 o 300 Mb (+23 p.p. más que en mismo trimestre de 2015), incrementando el peso de estos sobre la planta total de fibra hasta el 68%. La cobertura de fibra a cierre de año alcanza 17,1 millones de unidades inmobiliarias, 2,7 millones más que en 2015.

El consumo mensual de datos de los clientes de fibra mantiene un sólido crecimiento del 15% interanual en el trimestre y más que duplica al de los clientes ADSL, reflejando el mayor consumo de vídeo.

Los accesos de televisión de pago se mantienen estables interanualmente en 3,7 millones, incluyendo 613 mil accesos por satélite. La pérdida neta del trimestre (-54 mil) es el resultado de la pérdida de clientes de satélite (-65 mil) no compensada por la ganancia neta de clientes de IP TV (+11 mil). Por otro lado, el churn se sitúa en 1,9% (-0,4 p.p. respecto al cuarto trimestre de 2015).

Los accesos móviles se mantienen prácticamente estables frente a 2015 (-0,1%) y registran ganancia neta positiva (39 mil) por segundo trimestre consecutivo, gracias al segmento de contrato (176 mil nuevas líneas) impulsada por los nuevos productos convergentes multilínea lanzados en el mes de julio y la promoción de Navidad.

Excluyendo M2M, los accesos de contrato se incrementan en 139 mil en el trimestre y el churn de contrato se sitúa en 1,4% (+0,1 p.p. interanual).

A su vez, el fuerte ritmo de despliegue de la red LTE permite alcanzar una cobertura del 96% sobre población (+10 p.p. interanual) aplicando el criterio homogéneo empleado por el resto de operadores del mercado (91% según criterio tradicional), que continúa impulsando la penetración de “smartphones” (71%; +5 p.p. interanual), de LTE (40%; +19 p.p. interanual) y el tráfico de datos móviles (+68% interanual en el trimestre).

Los accesos mayoristas totalizan 4,5 millones (-10% interanual), con una pérdida neta trimestral de 64 mil accesos, que se ralentiza secuencialmente (-104 mil el trimestre anterior) debido al menor descenso de los accesos de bucle desagregado y al mayor crecimiento de los accesos de fibra NEBA (325 mil más que duplicándose interanualmente).

Los ingresos por operaciones en el trimestre (3.216 millones de euros) y en el año (12.713 millones de euros), permanecen estables interanualmente (-0,1% en ambos periodos).

Los ingresos de servicio, aceleran su crecimiento interanual hasta 1,9% en el cuarto trimestre (+1,2 p.p. frente al trimestre anterior) y en el conjunto del año crecen un 1,1%.

Los ingresos de residencial (1.631 millones de euros en el trimestre) aumentan un 3,5% interanual y aceleran su crecimiento frente al trimestre anterior (+2,3 p.p.), gracias al menor ritmo de caída de los ingresos no convergentes y al continuo crecimiento de ingresos de “Fusión”. En el conjunto del año los ingresos residenciales aumentan un 1,8% interanual.

Los ingresos de empresas (881 millones de euros en octubre-diciembre) crecen un 1,4% interanual y cambian de tendencia frente al trimestre anterior (-4,9%), reflejando el crecimiento de los ingresos de TI y el menor descenso de los ingresos de comunicaciones. A lo largo del año, los ingresos de empresas muestran una senda de estabilización que se apoya en la renovación de la propuesta comercial, con soluciones integradas de conectividad, servicios digitales y TI, claves en la digitalización de las organizaciones. En 2016, los ingresos de empresas descienden un 1,4% interanual.

Los otros ingresos (563 millones de euros) se reducen un 1,8% frente al cuarto trimestre de 2015 (+3,2% en el año) principalmente por los menores ingresos mayoristas de TV.

Los gastos por operaciones ascienden a 2.821 millones de euros en el trimestre y a 8.652 millones en el año, impactados por la provisión de restructuración de 837 millones de euros contabilizada en el trimestre como gasto de personal.

Así, excluyendo este impacto y la provisión contabilizada en el cuarto trimestre de 2015 por el citado plan de suspensión de empleo 2016-2017, los gastos por operaciones se reducen un 3,5% interanual en el trimestre (-1,8% en el año) gracias a los menores gastos comerciales y de personal, y aceleran secuencialmente su ritmo de caída, fundamentalmente por la mejor evolución de los aprovisionamientos y gastos de personal.

Los gastos de aprovisionamientos (899 millones de euros en octubre-diciembre) aumentan un 3,7% interanual (+4,4% en el año) por el mayor coste de contenidos de TV. El menor crecimiento de estos gastos frente al trimestre anterior (+9,0% en julio-septiembre) se explica principalmente por el mayor descenso del gasto en terminales que compensa el mayor coste de la temporada actual de fútbol y de la inclusión de la Liga de Campeones (no incluida en el último trimestre de 2015). El gasto neto en contenidos se incrementa un 46% en el trimestre (vs +20% en el tercer trimestre).

Los gastos de personal (520 millones de euros en el trimestre antes de provisiones) aumentan su ritmo de descenso hasta el 10,7% interanual (-6,2% en el año) impulsados por los ahorros generados por el plan de suspensión de empleo voluntario iniciado en 2016 (73 millones de euros en el trimestre; 207 millones en 2016). A cierre de año la plantilla de Telefónica España se sitúa en 28.107 empleados (-13% frente a diciembre de 2015).

Los otros gastos operativos (566 millones de euros) aceleran su tendencia de descenso y se reducen un 7,0% interanual en el trimestre (-5,9% en el año) principalmente por la reducción de los gastos comerciales.

El OIBDA del cuarto trimestre tras excluir factores asciende a 1.306 millones de euros y aumenta un 2,6% interanual, mientras el margen se sitúa en el 40,6% y se expande 1,1 p.p. interanualmente.

Los factores mencionados del trimestre son: i) provisiones por el plan de suspensión de empleo y por la optimización del canal de distribución (837 millones en gasto de personal y 18 millones en “otros ingresos (gastos) netos” respectivamente en el cuarto trimestre de 2016 vs 2.896 y 30 millones en el cuarto trimestre de 2015); ii) plusvalía por la venta de Telecomunicaciones Personalizadas, servicio de telefonía pública en centros penitenciarios, (29 millones en el cuarto trimestre de 2016) y iii) plusvalías por la venta de inmuebles (33 millones de euros en el cuarto trimestre de 2016 vs 22 millones de euros en el cuarto trimestre de 2015).

En 2016, el OIBDA asciende a 5.223 millones de euros excluyendo factores y crece interanualmente 2,2%, mientras el margen se expande 0,9 p.p. interanual hasta el 41,1%. Adicional a los impactos ya mencionados del cuarto trimestre, estas cifras excluyen el impacto de las plusvalías por venta de inmuebles (38 millones en el tercer trimestre de 2016 y 51 millones en los nueve primeros meses de 2015) y por venta de torres móviles (38 millones de euros en el primer trimestre de 2015), además de un ajuste de valoración de activos de DTS (38 millones de euros en el tercer trimestre de 2015).

El CapEx en enero-diciembre se sitúa en 1.847 millones de euros, incluyendo 7 millones de compra de espectro en el segundo trimestre de 2016 (+3,0% interanual y +11,6% en el trimestre), por el intenso despliegue de LTE y la continua inversión en fibra.

Así, el flujo de caja operativo vuelve a crecer en 2016 hasta 3.384 millones de euros, +1,8% excluyendo impactos.”

Ante estos datos, desde UGT nos congratulamos por la mejora significativa global respecto al año anterior y la evidencia de la tendencia al repunte en los ingresos, aspectos que no sólo se deben a la gestión o las decisiones empresariales adoptadas, sino que reflejan el encomiable esfuerzo de la plantilla que lleva asumiendo desde hace años, incluyendo los peores momentos de la crisis, una constante reordenación de la actividad para hacer frente tanto a los desafíos tecnológicos como al continuo rearme de la competencia, por lo que entendemos que la senda de la recuperación y crecimiento que las cifras señalan, tenga su reflejo en la consolidación de nuestros salarios y condiciones laborales futuras.